2024-06-20

阿里的“进”与京东的“退”

1月30日,京东关闭京东印尼和京东泰国站点,正式退出印尼和泰国市场。

此前也早有传言说京东在东南亚的业务亏损严重,正在寻找买家。没想到,传言成真,京东最终还是选择了“自断一臂”,砍掉自己的东南亚业务,然后把资源集中投入到包括东南亚在内的跨境供应链基础设施中。

京东的退出,是否意味着东南亚电商市场真的不好做了?东南亚电商内卷已经到来?

但与此同时,阿里巴巴在去年多次注资Lazada,似乎对东南亚电商市场持续看好。

那么,阿里的“进”与京东的“退”,可以给我们哪些启发?

京东退出东南亚

从退出传言出现到传言正式被证实,京东退出印尼和泰国市场大约用了两个月的时间。

2022年11月29日,据外媒报道,京东正在积极寻找买家购买其在东南亚的资产JD.ID(京东印尼)和JD Central(京东泰国),计划于2023年第一季度退出印尼和泰国电商市场。随后,京东印尼的发言人否认了这一传闻。

2022年12月,京东印尼解雇了30%的员工,以应对近期业务快速变化带来的挑战。

2023年1月19日,根据JD.ID网站上的公告,其将于1月22日关闭其内部物流部门JDL Express Indonesia。公告还称,JDL Express自1月1日起停止接受新用户注册。

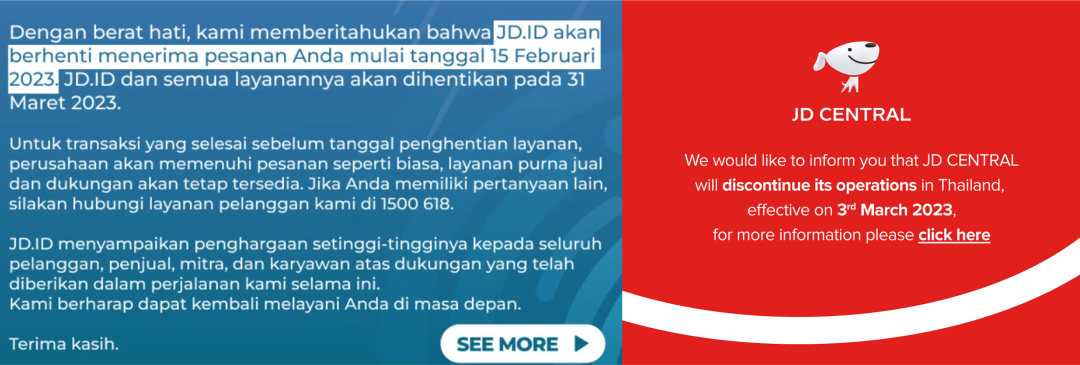

2023年1月30日,京东印尼和京东泰国官网分别发出公告:京东印尼将在2月15日停止接受订单,所有服务将在3月底停止;京东泰国也将于3月3日停止所有服务。

京东印尼和京东泰国官网公告

退出一事或许早有苗头,只是此前的京东在东南亚也取得了非常不错的成绩,让人一时间忘记其中的危机。

2015年,京东联合私募股权基金Provident Capital合资成立跨境电商平台京东印尼(JD.ID)。随后,京东印尼还成为独角兽。

2017年,京东集团与泰国零售巨头尚泰集团合资成立京东泰国(JD CENTRAL),并于2018年5月上线。

在2018年和2019年间,京东先后两次注资越南本土电商平台Tiki,成为Tiki第一大股东。

那么,经历了8年的东南亚电商市场布局后,京东为什么选择退出?

从外部形势来看,全球宏观经济下行、新兴市场的消费者购买力低下以及上涨的国际运费是电商行业共同的问题。京东在东南亚的扩张也会必然面对这些挑战。但更重要的,还得是京东与东南亚本土市场特点相碰撞产生的内部原因:

1、在东南亚做自营难度更大

与国内自营为主的模式相同,京东在印尼和泰国采取本地化电商服务配合自营电商为主的贸易模式,通过自建物流体系,在海外搭建本地化客服中心,提供本地退换货服务。

但对比国内,京东不具备物流仓配优势,而一系列物流搭建耗费不小成本,除此之外,东南亚复杂的地形也给物流搭建和配送服务增加难度。据财报显示,京东物流自2018年亏损28亿元到2021年的近157亿元,亏损比从7.3%增至近15%。对比之下,京东印尼和京东泰国的前期成本会远高于同行电商玩家。

与高昂的成本相对的是低下的消费水平,这也使得京东印尼难以短时间盈利,更别提一直强调的本地化运营带来的高额成本。再者由于京东对于自营以外的商家要求严格,京东印尼在产品丰富度和中国卖家数量上也不具备优势。

2、与合资企业的合作并不顺利

无论是在印尼还是泰国,京东与合资公司的磨合均存在问题。比如,合资方Provident和尚泰集团的“手”都有点伸得过于长了或者摆放的姿态不对,更容易造成内部管理的混乱。按道理来讲,京东在国内已经有一套成熟的管理机制和决策机制,加之本地化的处理,应该能够更高效地进行内部管理。但在与合资方平衡利益的过程中,京东貌似还是没能拿到更有分量的话语权,没能占据更主导的领导权,这可能也与本地合资企业的家族式企业作风有关。

对此,活水资本Ondine Capital投资副总裁Mello Xu表示,“在组织架构上,京东在印尼和泰国两地都采用了合资的模式,泰国的合资对象尚泰本身是当地财团,但在实际的合作上并不顺利,尚泰内部架构复杂,在业务落地、流程、本地化和执行上都出现了诸多磨合问题,甚至有反效果;而在印尼的合作对象Provident Capital主要负责出钱,在实际运营上支持较为薄弱,京东印尼在sku的数量和广度上都不够多,推广上也做得较为谨慎,因此在印尼市场的能见度始终较低。”

3、打不过东南亚本地电商玩家

尽管京东印尼早在2020年就晋升为印尼独角兽,但据Data.ai的数据显示,京东的活跃用户在过去一年未能突破100万大关,被其他竞争对手甩在后面,如Shopee(3100万)、Tokopedia(1700万)和Lazada(800万)。另外,印尼本土电商竞玩家Bukalapak、Tokopedia和Blibli也在这两年先后成为上市公司,进入下一个发展阶段。而在泰国,京东泰国也面临相似的困境,在Shopee和Lazada之间的电商大战中退居二线。

尽管京东关闭了泰国、印尼站已经成为事实,但活水资本Ondine Capital投资副总裁Mello Xu认为这并不意味着京东全然放弃东南亚电商市场。“根据我们的了解,京东的总部本身对于整个国际业务的调整也是撤离的原因之一,不排除未来京东有可能会在内部整理完之后再度重启东南亚业务。”

更重要的是,京东模式本身对东南亚电商市场有一定的影响和反思。活水资本Ondine Capital投资副总裁Mello Xu继而指出,“早在京东印尼上线之前,京东就已经在东南亚开始了物流仓储体系的布局,和国内走同一套路线。因此,交付质量和客户满意度非常高。近几年来,Shopee和Lazada也开始攻坚自建物流。就以印尼的情况而言,印尼有着万余个岛屿,岛与岛的传输主要依靠空运和船只,因此电商触达成本极高。经历了这一波京东的暂时退出,大家或许会更反思纯线上的、对流量极具依赖的烧钱扩张模式的必要性和可持续性,转而向更基础的供应链体系、物流建设去做进一步优化,提升运营效率及盈利能力。”

阿里进攻东南亚

相比之下,另一个中国巨头——阿里巴巴集团则在继续进攻东南亚市场。自2016年阿里斥资20亿美元收购Lazada之后,阿里一直陆续给Lazada注资。据DealStreetAsia报道,阿里在2022年先后三次向Lazada注资,总金额高达16亿美元。

2022年12月,阿里向Lazada注资约3.425亿美元。

2022年5月,阿里向Lazada注资约3.78亿美元。

2022年8月,阿里向Lazada注资约9.12亿美元。

2022年9月,Lazada新上任的集团首席执行官董铮在新加坡公开接受媒体采访,对阿里的支持表示了感谢:“在我看来,Lazada很幸运能够具备阿里巴巴的经验和知识。Lazada被阿里巴巴投资收购后进行了大量业务模式的转型,且阿里巴巴以前在国内、在全世界各地测试过的各种商业模式和技术模块都可以用在Lazada。过去几年,东南亚市场非常‘热’,而且在过去几个月,整个全球市场对互联网的投资热度和理念也开始改变,从一个以注重快速成长为主的投资角度变成了以追求利润和长期性为主。在这样的大环境下,背后有阿里巴巴的支持对我们非常有利。”

对于阿里来讲,Lazada以及它背后的市场也是它全球化战略很重要的组成部分。持续注资Lazada和加码东南亚电商市场,有利于实现更长远的战略目标。据阿里巴巴发布的2022财政年度报告显示,阿里巴巴全球活跃消费者约13.1亿,其中中国超过10亿,来自海外的年度活跃消费者超过了3亿。这其中,Lazada在东南亚的用户大概是1.5亿,也就是说,在东南亚一个6.5亿人口的市场里面,Lazada贡献了1.5亿,而且这数字还在稳定增长。未来,Lazada希望用户数到2030年能突破3亿。而这,当然也离不开阿里的支持。

起初,为了支持Lazada攻占东南亚电商份额,阿里将国内的打法复制到东南亚,Lazada底层系统是基于阿里技术体系打造的,其卖家后台系统与淘系电商后台较为相似。这一点与京东把国内自营模式复制到东南亚的做法很像。但不一样的是,京东依靠自营模式,Lazada采用平台模式。京东有自营物流完成最后一公里的配送,而Lazada依托阿里的菜鸟物流体系搭建最后一公里的配送。

近几年,阿里除了通过Lazada发展东南亚市场,还涉足金融、物流、零售等领域的投资。从侧面来看,这些领域也能和Lazada产生一定的联动效应,进一步促进电商业务的发展。从这点来看,相比京东在东南亚只关注电商和物流的投资与建设,阿里对东南亚的进攻更为积极。

金融:

而阿里在金融领域的扩张,离不开蚂蚁金服的支持。在阿里全资收购Lazada后,蚂蚁金服便与Lazada旗下在线支付工具HelloPay进行整合,更名为Alipay。此外,蚂蚁金服还投资了印尼电子钱包DANA、菲律宾电子钱包GCash、泰国金融科技独角兽Ascend Money、马来西亚电子钱包Touch'n Go电子钱包、新加坡支付公司2C2P等。

物流:

2021年9月26日,阿里参投了新加坡物流独角兽公司Ninja Van约5.78亿美元的E轮融资,并成为Ninja Van首个中方资本。此外,阿里在2021年6月还通过科技创新基金eWTP投资了泰国物流独角兽公司Flash Express。

零售:

2021年5月18日,阿里向越南企业集团Masan的零售部门投资4亿美元。Masan由亿万富翁Nguyen Dang Quang创建,旗下VinMart零售连锁企业将与阿里巴巴旗下的Lazada合作,以推广数字化业务。这项交易也将使阿里巴巴和Lazada连接Masan旗下2000多家商店的网络,这意味着两家公司不必为在越南建立分销网络而进行大量投资。

不过,阿里在东南亚电商领域的竞争劲敌并不是京东,而是腾讯支持下的Shopee。如果阿里想要在未来继续进攻东南亚电商市场,更需要注意阿里与Lazada之间的本地化执行管理和内部政策调整。

活水资本Ondine Capital投资副总裁Mello Xu表示,“早在16年,阿里就控股了Lazada,目前是印尼排名第二的电商。去年,阿里也参与了印尼本土电商平台Tokopedia(现为GoTo)的上市。时间上来看,Shopee是晚于Lazada上线的,但Shopee上线后依靠补贴打法和更好的本地化运营弯道超车,现在已是东南亚体量第一的电商了。不同于Shopee的稳扎稳打,阿里在当地的执行上并没有做到很彻底。比如,阿里在东南亚的运营团队与负责人这些年来变动颇多,在本土和中国人选中来回交替。如果阿里能在内部的策略完成适当的调整,阿里在当地的发展或将迎来大幅的提升。”

一些思考

京东关闭印尼和泰国站点的新闻一出,似乎更容易让人联想起过去几个月的一些相类似的新闻。比如,跨境快消时尚电商巨头Shein在2022年宣布关闭印尼站点;Shopee在2022年宣布关闭智利、哥伦比亚和墨西哥的本地业务,并关闭了印度站、法国站和波兰站。此外,曾经的东南亚明星创业项目Zilingo也在周一正式宣布清盘。种种现象仿佛给新兴市场的出海电商业务发展打上了问号,不禁让人怀疑眼下出海东南亚的潜力。

然而,回顾阿里的东南亚布局,还是可以看到巨头对东南亚市场的重视。另外,安踏也在今年春节前宣布出海东南亚,并成立了出海业务部门—东南亚国际业务部。据了解,2021年安踏体育在年报中将未来十年战略目标定为 “单聚焦、多品牌、全球化”,其出海决心可见一斑。在东南亚市场上,又多了一个国货出海品牌。

2023年,进还是退,会是出海东南亚市场一个持续的热门话题。

END

如有兴趣投稿、商务合作、或求职

欢迎添加微信:505638092或扫码加好友

喜欢本篇内容请给我们点个在看吧

1月30日,京东关闭京东印尼和京东泰国站点,正式退出印尼和泰国市场。

此前也早有传言说京东在东南亚的业务亏损严重,正在寻找买家。没想到,传言成真,京东最终还是选择了“自断一臂”,砍掉自己的东南亚业务,然后把资源集中投入到包括东南亚在内的跨境供应链基础设施中。

京东的退出,是否意味着东南亚电商市场真的不好做了?东南亚电商内卷已经到来?

但与此同时,阿里巴巴在去年多次注资Lazada,似乎对东南亚电商市场持续看好。

那么,阿里的“进”与京东的“退”,可以给我们哪些启发?

京东退出东南亚

从退出传言出现到传言正式被证实,京东退出印尼和泰国市场大约用了两个月的时间。

2022年11月29日,据外媒报道,京东正在积极寻找买家购买其在东南亚的资产JD.ID(京东印尼)和JD Central(京东泰国),计划于2023年第一季度退出印尼和泰国电商市场。随后,京东印尼的发言人否认了这一传闻。

2022年12月,京东印尼解雇了30%的员工,以应对近期业务快速变化带来的挑战。

2023年1月19日,根据JD.ID网站上的公告,其将于1月22日关闭其内部物流部门JDL Express Indonesia。公告还称,JDL Express自1月1日起停止接受新用户注册。

2023年1月30日,京东印尼和京东泰国官网分别发出公告:京东印尼将在2月15日停止接受订单,所有服务将在3月底停止;京东泰国也将于3月3日停止所有服务。

京东印尼和京东泰国官网公告

退出一事或许早有苗头,只是此前的京东在东南亚也取得了非常不错的成绩,让人一时间忘记其中的危机。

2015年,京东联合私募股权基金Provident Capital合资成立跨境电商平台京东印尼(JD.ID)。随后,京东印尼还成为独角兽。

2017年,京东集团与泰国零售巨头尚泰集团合资成立京东泰国(JD CENTRAL),并于2018年5月上线。

在2018年和2019年间,京东先后两次注资越南本土电商平台Tiki,成为Tiki第一大股东。

那么,经历了8年的东南亚电商市场布局后,京东为什么选择退出?

从外部形势来看,全球宏观经济下行、新兴市场的消费者购买力低下以及上涨的国际运费是电商行业共同的问题。京东在东南亚的扩张也会必然面对这些挑战。但更重要的,还得是京东与东南亚本土市场特点相碰撞产生的内部原因:

1、在东南亚做自营难度更大

与国内自营为主的模式相同,京东在印尼和泰国采取本地化电商服务配合自营电商为主的贸易模式,通过自建物流体系,在海外搭建本地化客服中心,提供本地退换货服务。

但对比国内,京东不具备物流仓配优势,而一系列物流搭建耗费不小成本,除此之外,东南亚复杂的地形也给物流搭建和配送服务增加难度。据财报显示,京东物流自2018年亏损28亿元到2021年的近157亿元,亏损比从7.3%增至近15%。对比之下,京东印尼和京东泰国的前期成本会远高于同行电商玩家。

与高昂的成本相对的是低下的消费水平,这也使得京东印尼难以短时间盈利,更别提一直强调的本地化运营带来的高额成本。再者由于京东对于自营以外的商家要求严格,京东印尼在产品丰富度和中国卖家数量上也不具备优势。

2、与合资企业的合作并不顺利

无论是在印尼还是泰国,京东与合资公司的磨合均存在问题。比如,合资方Provident和尚泰集团的“手”都有点伸得过于长了或者摆放的姿态不对,更容易造成内部管理的混乱。按道理来讲,京东在国内已经有一套成熟的管理机制和决策机制,加之本地化的处理,应该能够更高效地进行内部管理。但在与合资方平衡利益的过程中,京东貌似还是没能拿到更有分量的话语权,没能占据更主导的领导权,这可能也与本地合资企业的家族式企业作风有关。

对此,活水资本Ondine Capital投资副总裁Mello Xu表示,“在组织架构上,京东在印尼和泰国两地都采用了合资的模式,泰国的合资对象尚泰本身是当地财团,但在实际的合作上并不顺利,尚泰内部架构复杂,在业务落地、流程、本地化和执行上都出现了诸多磨合问题,甚至有反效果;而在印尼的合作对象Provident Capital主要负责出钱,在实际运营上支持较为薄弱,京东印尼在sku的数量和广度上都不够多,推广上也做得较为谨慎,因此在印尼市场的能见度始终较低。”

3、打不过东南亚本地电商玩家

尽管京东印尼早在2020年就晋升为印尼独角兽,但据Data.ai的数据显示,京东的活跃用户在过去一年未能突破100万大关,被其他竞争对手甩在后面,如Shopee(3100万)、Tokopedia(1700万)和Lazada(800万)。另外,印尼本土电商竞玩家Bukalapak、Tokopedia和Blibli也在这两年先后成为上市公司,进入下一个发展阶段。而在泰国,京东泰国也面临相似的困境,在Shopee和Lazada之间的电商大战中退居二线。

尽管京东关闭了泰国、印尼站已经成为事实,但活水资本Ondine Capital投资副总裁Mello Xu认为这并不意味着京东全然放弃东南亚电商市场。“根据我们的了解,京东的总部本身对于整个国际业务的调整也是撤离的原因之一,不排除未来京东有可能会在内部整理完之后再度重启东南亚业务。”

更重要的是,京东模式本身对东南亚电商市场有一定的影响和反思。活水资本Ondine Capital投资副总裁Mello Xu继而指出,“早在京东印尼上线之前,京东就已经在东南亚开始了物流仓储体系的布局,和国内走同一套路线。因此,交付质量和客户满意度非常高。近几年来,Shopee和Lazada也开始攻坚自建物流。就以印尼的情况而言,印尼有着万余个岛屿,岛与岛的传输主要依靠空运和船只,因此电商触达成本极高。经历了这一波京东的暂时退出,大家或许会更反思纯线上的、对流量极具依赖的烧钱扩张模式的必要性和可持续性,转而向更基础的供应链体系、物流建设去做进一步优化,提升运营效率及盈利能力。”

阿里进攻东南亚

相比之下,另一个中国巨头——阿里巴巴集团则在继续进攻东南亚市场。自2016年阿里斥资20亿美元收购Lazada之后,阿里一直陆续给Lazada注资。据DealStreetAsia报道,阿里在2022年先后三次向Lazada注资,总金额高达16亿美元。

2022年12月,阿里向Lazada注资约3.425亿美元。

2022年5月,阿里向Lazada注资约3.78亿美元。

2022年8月,阿里向Lazada注资约9.12亿美元。

2022年9月,Lazada新上任的集团首席执行官董铮在新加坡公开接受媒体采访,对阿里的支持表示了感谢:“在我看来,Lazada很幸运能够具备阿里巴巴的经验和知识。Lazada被阿里巴巴投资收购后进行了大量业务模式的转型,且阿里巴巴以前在国内、在全世界各地测试过的各种商业模式和技术模块都可以用在Lazada。过去几年,东南亚市场非常‘热’,而且在过去几个月,整个全球市场对互联网的投资热度和理念也开始改变,从一个以注重快速成长为主的投资角度变成了以追求利润和长期性为主。在这样的大环境下,背后有阿里巴巴的支持对我们非常有利。”

对于阿里来讲,Lazada以及它背后的市场也是它全球化战略很重要的组成部分。持续注资Lazada和加码东南亚电商市场,有利于实现更长远的战略目标。据阿里巴巴发布的2022财政年度报告显示,阿里巴巴全球活跃消费者约13.1亿,其中中国超过10亿,来自海外的年度活跃消费者超过了3亿。这其中,Lazada在东南亚的用户大概是1.5亿,也就是说,在东南亚一个6.5亿人口的市场里面,Lazada贡献了1.5亿,而且这数字还在稳定增长。未来,Lazada希望用户数到2030年能突破3亿。而这,当然也离不开阿里的支持。

起初,为了支持Lazada攻占东南亚电商份额,阿里将国内的打法复制到东南亚,Lazada底层系统是基于阿里技术体系打造的,其卖家后台系统与淘系电商后台较为相似。这一点与京东把国内自营模式复制到东南亚的做法很像。但不一样的是,京东依靠自营模式,Lazada采用平台模式。京东有自营物流完成最后一公里的配送,而Lazada依托阿里的菜鸟物流体系搭建最后一公里的配送。

近几年,阿里除了通过Lazada发展东南亚市场,还涉足金融、物流、零售等领域的投资。从侧面来看,这些领域也能和Lazada产生一定的联动效应,进一步促进电商业务的发展。从这点来看,相比京东在东南亚只关注电商和物流的投资与建设,阿里对东南亚的进攻更为积极。

金融:

而阿里在金融领域的扩张,离不开蚂蚁金服的支持。在阿里全资收购Lazada后,蚂蚁金服便与Lazada旗下在线支付工具HelloPay进行整合,更名为Alipay。此外,蚂蚁金服还投资了印尼电子钱包DANA、菲律宾电子钱包GCash、泰国金融科技独角兽Ascend Money、马来西亚电子钱包Touch'n Go电子钱包、新加坡支付公司2C2P等。

物流:

2021年9月26日,阿里参投了新加坡物流独角兽公司Ninja Van约5.78亿美元的E轮融资,并成为Ninja Van首个中方资本。此外,阿里在2021年6月还通过科技创新基金eWTP投资了泰国物流独角兽公司Flash Express。

零售:

2021年5月18日,阿里向越南企业集团Masan的零售部门投资4亿美元。Masan由亿万富翁Nguyen Dang Quang创建,旗下VinMart零售连锁企业将与阿里巴巴旗下的Lazada合作,以推广数字化业务。这项交易也将使阿里巴巴和Lazada连接Masan旗下2000多家商店的网络,这意味着两家公司不必为在越南建立分销网络而进行大量投资。

不过,阿里在东南亚电商领域的竞争劲敌并不是京东,而是腾讯支持下的Shopee。如果阿里想要在未来继续进攻东南亚电商市场,更需要注意阿里与Lazada之间的本地化执行管理和内部政策调整。

活水资本Ondine Capital投资副总裁Mello Xu表示,“早在16年,阿里就控股了Lazada,目前是印尼排名第二的电商。去年,阿里也参与了印尼本土电商平台Tokopedia(现为GoTo)的上市。时间上来看,Shopee是晚于Lazada上线的,但Shopee上线后依靠补贴打法和更好的本地化运营弯道超车,现在已是东南亚体量第一的电商了。不同于Shopee的稳扎稳打,阿里在当地的执行上并没有做到很彻底。比如,阿里在东南亚的运营团队与负责人这些年来变动颇多,在本土和中国人选中来回交替。如果阿里能在内部的策略完成适当的调整,阿里在当地的发展或将迎来大幅的提升。”

一些思考

京东关闭印尼和泰国站点的新闻一出,似乎更容易让人联想起过去几个月的一些相类似的新闻。比如,跨境快消时尚电商巨头Shein在2022年宣布关闭印尼站点;Shopee在2022年宣布关闭智利、哥伦比亚和墨西哥的本地业务,并关闭了印度站、法国站和波兰站。此外,曾经的东南亚明星创业项目Zilingo也在周一正式宣布清盘。种种现象仿佛给新兴市场的出海电商业务发展打上了问号,不禁让人怀疑眼下出海东南亚的潜力。

然而,回顾阿里的东南亚布局,还是可以看到巨头对东南亚市场的重视。另外,安踏也在今年春节前宣布出海东南亚,并成立了出海业务部门—东南亚国际业务部。据了解,2021年安踏体育在年报中将未来十年战略目标定为 “单聚焦、多品牌、全球化”,其出海决心可见一斑。在东南亚市场上,又多了一个国货出海品牌。

2023年,进还是退,会是出海东南亚市场一个持续的热门话题。

END

如有兴趣投稿、商务合作、或求职

欢迎添加微信:505638092或扫码加好友

喜欢本篇内容请给我们点个在看吧

评论 0